Mettre en place des plans de transition prudentiels pour les banques : quels sont les impacts attendus ?

Contexte politique

Apparus récemment dans le débat, l’Union Européenne a avancé rapidement sur la question des plans de transition pour les entreprises et les banques. C’est tout d’abord l’apport de la directive CSRD qui oblige chaque entreprise cotée à publier son plan pour atteindre la neutralité carbone d’ici à 2050. Publiés à l’été par l’EFRAG, les standards retenus pour ces plans peuvent être considérés comme ambitieux et à la hauteur des enjeux. Concernant les banques, il est désormais acté qu’elles vont devoir publier leur plan de transition. Ce qui reste en débat : le fait d’intégrer ces plans de transition dans la réglementation prudentielle, ce qui ouvrirait la voie à de nombreuses possibilités d’actions et de sanctions de la part des superviseurs.

Ce débat a lieu actuellement dans le cadre des négociations sur le paquet bancaire, et plus particulièrement la révision de la directive sur les exigences prudentielles (CRD). L’Union Européenne y discute de l’introduction de plans de transition dans le Pilier 2 de la réglementation prudentielle, qui détermine le processus de surveillance des banques, et vérifie que leurs processus de gestion de risque et leurs fonds propres correspondent à leurs profils de risque.

Deux options sont actuellement sur la table :

- celle retenue par la Commission Européenne, avec le choix de deux standards : un standard pour les exigences de transparence des banques, celui de l’EFRAG ; et un deuxième standard pour la partie prudentielle et le contrôle des superviseurs, qui serait défini par l’Agence Bancaire Européenne (EBA), et qui porterait uniquement sur quelques secteurs considérés comme fortement à risque ;

- celle plus globale proposée par plusieurs chercheurs et reprise par différents députés européens de n’utiliser que le standard de l’EFRAG et d’intégrer son niveau d’ambition dans les exigences prudentielles du Pilier 2.

Dans la seconde option, les plans de transition bancaires sont basés sur une vision stratégique de la transition de l’ensemble des activités de la banque. La banque doit se doter d’une vision de la transition secteur par secteur, avec un objectif de neutralité à 2050 et des objectifs intermédiaires. Il s’agit pour elle de comprendre comment chaque financement octroyé permet d’atteindre les objectifs de ce plan. Le plan de transition bancaire doit aussi permettre de vérifier que les processus internes sont cohérents avec cette vision.

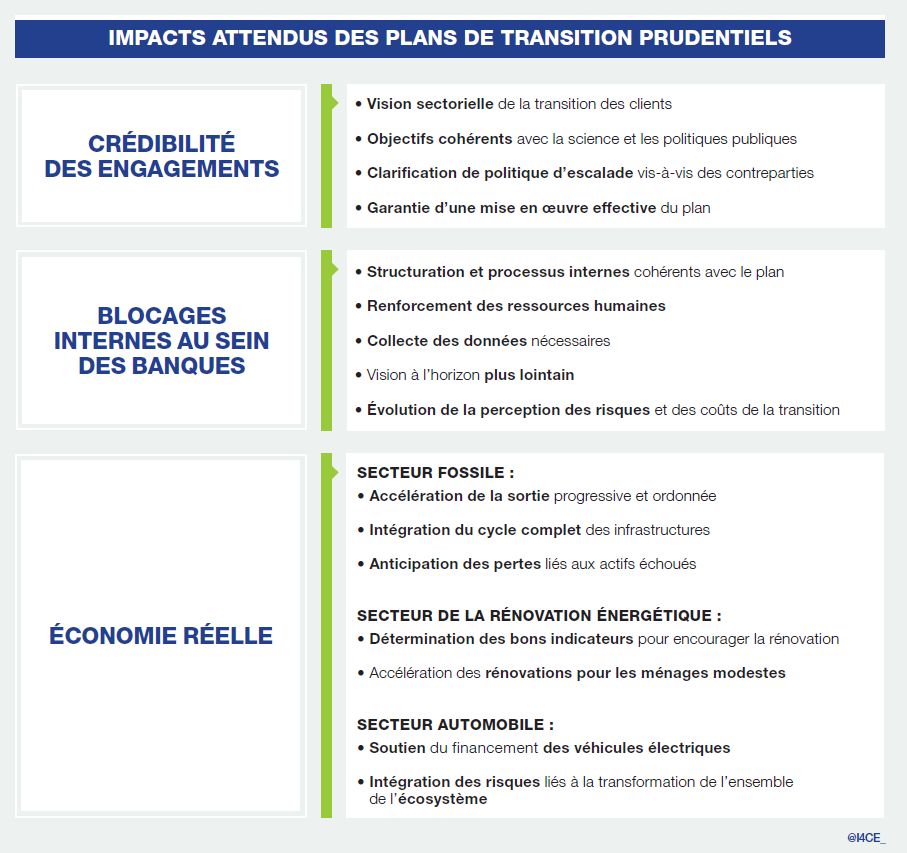

Pour comprendre l’intérêt de porter une vision globale et robuste des plans de transition prudentiels, et pour nourrir les débats en cours actuellement au Parlement Européen, I4CE a réalisé une analyse qualitative des impacts attendus. En rencontrant près d’une trentaine d’experts issus du secteur bancaire et du monde académique et en bénéficiant du regard de différents superviseurs européens, nous avons regardé les impacts de l’intégration de plans de transition globaux dans la réglementation prudentielle sur :

- la crédibilité des engagements des banques et leur mise en oeuvre réelle ;

- les obstacles que rencontrent actuellement les banques en interne ;

- les secteurs de l’économie réelle : énergies fossiles, rénovation et secteur automobile.

Les plans de transition renforceront-ils la crédibilité des engagements bancaires ?

Comparativement à un plan de transition portant uniquement sur certains secteurs, intégrer le plan de transition dans la réglementation prudentielle en s’appuyant sur les standards de l’EFRAG permettrait :

- L’établissement d’une vision stratégique et une couverture sectorielle plus importante ;

- la garantie de la crédibilité scientifique des cibles ;

- la cohérence avec les objectifs politiques européens.

Par ailleurs, un des principaux impacts attendus de cette nouvelle obligation prudentielle est de pallier le manque actuel de mise en œuvre effective des engagements net-zéro. Les superviseurs auraient alors la capacité de vérifier le réel déploiement du plan de transition et de prendre des actions correctives si celui-ci s’avérait défaillant. Une obligation de plans de transition prudentiels partagée au niveau européen éviterait les situations de « dilemme du prisonnier » et pousserait l’ensemble des banques européennes à intégrer les enjeux climatiques d’une façon plus harmonisée. Enfin, leur intégration dans le SREP mettrait l’accent sur la cohérence des procédures internes avec les objectifs déterminés par le plan.

Des plans de transition prudentiels pourraient permettre de surmonter les différents blocages rencontrés par les banques.

Le deuxième type d’impact attendus des plans de transition prudentiels est d’agir sur les blocages internes au sein des banques. Ceux-ci sont de deux types : blocages structurels et blocages liés à des conflits d’objectifs.

Pour les blocages d’ordre structurel actuellement présents au sein des banques, les plans de transition devraient pousser les banques à repenser leur structuration en termes d’organisation des équipes, de ressources humaines et d’intégration des enjeux climatiques dans leurs processus internes décidant de l’octroi des financements.

Au-delà des objectifs structurels, les banques font également face à des blocages liés au conflit d’objectifs entre l’approche par les risques et la perception subjective des enjeux climatiques.

Le plan de transition permettrait notamment d’aider les banques à dépasser cette tension et de s’inscrire dans la dynamique de la double matérialité défendue par les autorités européenne. Il s’agit pour cela de reconnaitre les risques inhérents aux actifs verts, mais aussi d’accompagner les banques à prévoir les baisses de profits issus des activités fossiles, et de mieux intégrer la matérialité environnementale dans les outils de gestion du risque.

Énergies fossiles, immobilier et industrie automobile : trois exemples du rôle des plans de transition prudentiels à l’échelle sectorielle

Pour comprendre l’impact des plans de transition prudentiels dans l’économie réelle, trois secteurs ont été choisis, en fonction de leur caractère clé pour la réduction des émissions de GES et de leur importance pour le secteur bancaire.

Concernant le secteur des énergies fossiles : les plans de transition bancaires devraient accélérer leur sortie progressive et ordonnée. Les plans de transition permettraient de renforcer et crédibiliser les engagements dans le secteur fossile, et notamment de clarifier la politique d’exclusion pour les nouveaux projets.

Pour la rénovation énergétique, la question centrale est celle du choix des indicateurs, car il ne faut pas qu’un verdissement artificiel des portefeuilles conduise à une exclusion du crédit des ménages modestes. En effet ces ménages sont les principaux concernés par les objectifs de rénovation. Il s’agit donc de veiller à ce que les objectifs de plans de transition soient pertinents, avec des objectifs de volume de prêts ou de rénovations accordés, plutôt que des objectifs de réductions d’émissions. S’agissant du secteur automobile, la banque est un acteur essentiel puisqu’elle finance à la fois les constructeurs, et les acheteurs de véhicules, ainsi que les nombreux acteurs du secteurs (sous-traitants, garagistes, concessionnaires, etc). Les banques doivent continuer d’accompagner la transition du secteur automobile dans leur engagements fixés au sein des plans de transition, non seulement en proposant des offres adaptées à l’achat de véhicules électriques mais aussi en élargissant leur stratégie à l’ensemble des chaînes de production et des métiers de ce secteur.

Conclusion

La bataille en cours au niveau européen sur les standards qui prévaudront aux plans de transition prudentiels devrait être tranchée par les parlementaires d’ici le début de l’année. Viendra ensuite l’étape du trilogue puis de la mise en œuvre par les superviseurs. Ces évolutions de la réglementation européenne dont indispensables pour amener les changements nécessaires dans les pratiques des banques et de leurs superviseurs. Mais comme l’a rappelé le gouverneur de la Banque de France François Villeroy de Galhau dans son allocution au Climate Finance Day, la prochaine étape sera celle du Comité de Bâle. En effet, pour assurer une cohérence au niveau international, c’est bien dans cette arène regroupant les plus grandes économies qu’il faudra porter cette proposition.

Premier signe positif, après plusieurs années de silence sur le sujet du fait de la présidence Trump, le Financial Stability Board vient d’ouvrir la porte à l’intégration des plans de transition dans la réglementation prudentielle.

En quoi consiste l’obligation de plans de transition pour les banques ? Quels sont les impacts attendus sur les banques ? Quel sont les impacts sur l’économie réelle ? En deux minutes, Julie Evain d’I4CE répond à ces questions et parle de la régulation financière :

Ce projet a été financé par le programme de recherche et d’innovation Horizon 2020 de l’Union européenne, sous la convention de subvention N°101003884.